CFC當年度盈餘是攸關境外公司是否符合CFC規定,同時也是未來法人及個人股東計算CFC相關衍生稅負之重要數字。而財政部於去年(2023年)12月公布營利事業及個人CFC修正辦法,針對CFC當年度盈餘之計算有重大調整,所涵蓋計算的項目也分散在不同條文中,要能一次瞭解相當困難。本文將會把CFC當年度盈餘公式逐步拆解,協助讀者能清楚了解如何計算!

- 前言: CFC當年度盈計算 修正前後辦法比較

- CFC當年度盈餘計算 4大項目

- 當年度稅後淨利

- 稅後淨利以外計入當年度未分配盈餘之數額

- 非低稅負區採權益法轉投資事業之權益變動

- 認列轉投資投資損益

- 收到轉投資盈餘分配

- 認列轉投資之已實現投資損失(減資彌補虧損)

- 處分轉投資股權之損益

- FVPL評價未實現損益變動數之認列

- 結尾

依據修正後營利事業CFC辦法,關於CFC當年度盈餘之計算是規定在第6條。而計算項目裡,對於CFC帳上所持有之FVPL(透過損益按公允價值衡量之金融工具)的認列損益方式,則是列在第7條中。這兩條構成CFC當年度盈餘之完整計算依據。

至於在個人CFC辦法,CFC當年度盈餘規定同樣在第6及第7條中,其計算方式與營利事業CFC辦法相同,可一併適用。

前言: CFC當年度盈計算 修正前後辦法比較

CFC當年度盈餘之計算,在修正前後辦法中有大幅度的調整,前後版本主要差異如下表:

| 修正前計算公式 | 修正後計算公式 | 差異說明 |

|---|---|---|

| CFC當年度稅後淨利 | CFC當年度稅後淨利 | 修正前後不變。 |

| 其他綜合損益與其他權益項目轉入當年度未分配盈餘之數額 | 稅後淨利(損)以外純益(損)項目計入未分配盈餘之數額 | 修正後將部分未透過OCI與其他權益轉入未分配盈餘也納入,如追溯適用及重編影響數等,將所有權益變動轉入未分配盈餘之項目均涵蓋。 |

| 非低稅負國家或地區採權益法認列轉投資事業之投資損益 | 非低稅負區採權益法認列轉投資事業之投資損益-相關所得稅費用+相關所得稅利益 | 修正後新增CFC因認列相關轉投資之投資損益,在帳上產生所得稅影響數要加以扣除。但若CFC位於免稅天堂,因稅負為0無影響。 |

| 非低稅負國家或地區採權益法認列轉投資事業決議盈餘分配數-已繳納之股利或盈餘所得稅 | 合併至處分非低稅負區採權益法認列轉投資事業之調整數 | 修正前後不變。 |

| 非低稅負國家或地區採權益法認列轉投資事業投資損失已實現數 | 合併至處分非低稅負區採權益法認列轉投資事業之調整數 | 修正前後不變。 |

| 無規範 | 處分非低稅負區採權益法認列轉投資事業之帳面價值-原始取得成本-相關所得稅費用+相關所得稅利益 | 修正後新增認列處分相關轉投資之損益,同時扣除CFC因相關處分在帳上所產生之所得稅費用(利益)。 |

| 無規範 | 得選擇FVPL之損益認列方式 | 修正後新增針對FVPL期末未實現評價損益,CFC可選擇當期認列或於出售時一次認列,惟一旦選定不得更改。 |

| =當年度盈餘 | =當年度盈餘 |

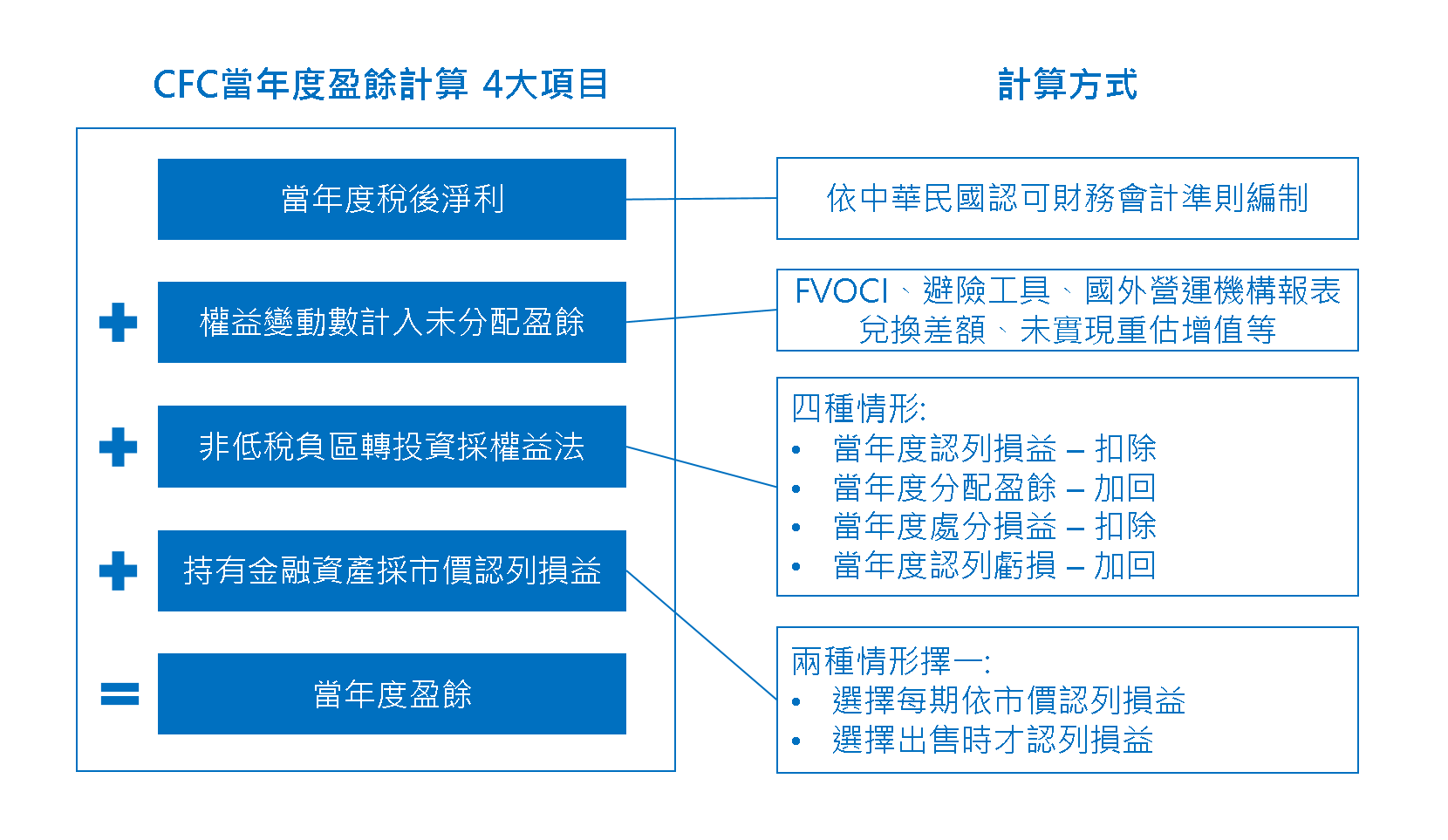

CFC當年度盈餘計算 4大項目

CFC制度作為台灣反避稅制度,其主要設計目的,是針對位於低稅負區之境外公司,將當年度未分配盈餘視同分配,由台灣股東依法人或自然人申報營利事業所得及海外所得。因此CFC當年度盈餘之計算,其目的就是確認CFC帳上未分配盈餘數字,但要扣除掉非低稅負區採權益法轉投資收益之影響數。未分配盈餘的來源不僅包括本期淨利,也包含其他非淨利產生之權益項目,這點是必須先有的概念。

CFC當年度盈餘之計算,主要用在兩個地方,一是評估是否符合豁免申報條件(金額<700萬台幣)、二是作為CFC股東申報所得(營利事業所得或個人海外所得)之依據。若將計算公式進行拆解,可區分成4大項目,分別是:

- 當年度稅後淨利

- 稅後淨利以外納入未分配盈餘之變動項目

- 非低稅負區採權益法轉投資事業之權益變動

- FVPL評價未實現損益變動數之認列

以下就各別項目逐一說明計算方式

當年度稅後淨利

依照中華民國認可財務會計準則(IFRS或EAS)計算之當年度稅後淨利。若CFC財務報告由台灣會計師進行查核簽證,基本上就符合相關規定。

稅後淨利以外計入當年度未分配盈餘之數額

這個項目一般出現在損益表中”其他綜合損益”項目,以商業會計法第30條規定,主要包含以下4種

- 透過其他綜合損益按公允價值衡量之金融資產未實現損益(FVOCI)

- 避險工具損益

- 國外營運機構財務報表換算之兌換差額

- 未實現重估增值

除上述項目之外,其他例如會計原則變動之追溯適用影響數,或是處分子公司未喪失控制力之權益調整數等也都涵蓋在本項目中。

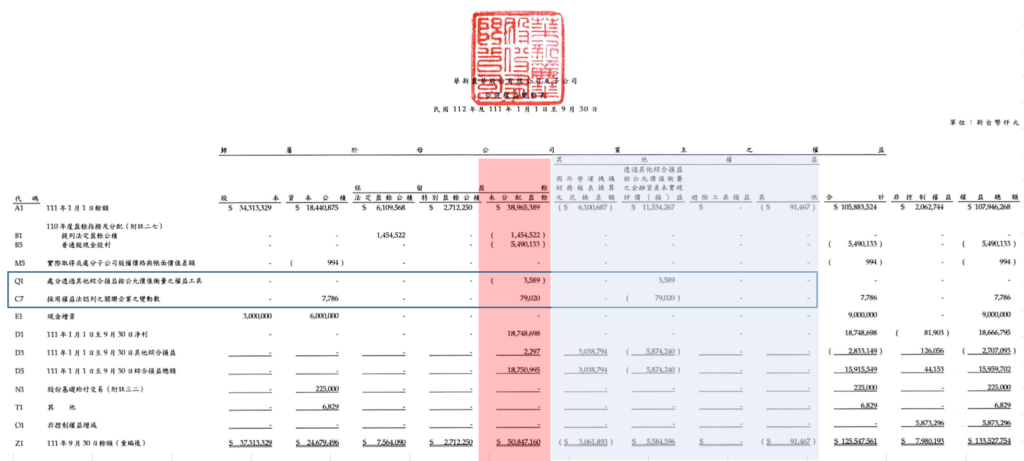

在實際操作上,我們如何知道這個數額是多少呢? 這邊提供一個快速了解的方式,就是透過觀察股東權益變動表之項目組成得知。

舉一個例子,下表是上市公司華新112Q3之股東權益變動表,其中紅色區塊是未分配盈餘之變動,藍色區塊則是其他權益項目之變動。其中用藍色框圈住的數字(-3,589及79,020),就屬於這邊所提到,在稅後淨利以外計算當年度未分配盈餘之數額。

非低稅負區採權益法轉投資事業之權益變動

在計算本項目之金額時,首先要確認CFC持有之轉投資是否符合相關要件,即該轉投資需位於非低稅負區,以及CFC是採權益法認列該轉投資相關損益。

接著,CFC認列該轉投資事業之權益變動,會有四種情形,分別是投資損益、盈餘分配、減資彌補虧損及處分損益。

認列轉投資投資損益

原始法條在第6條第1項第2款,其內容為”非低稅負區採權益法認列轉投資事業之投資損益=轉投資事業當年度稅後淨利(損)及稅後淨利(損)以外純益(損)項目計入當年度未分配盈餘之數額合計數xCFC持有該事業股份或資本額之加權平均比率-相關所得稅費用+相關所得稅利益”。

乍看之下覺得很複雜,但其實不難計算,換個方式說明會較容易了解。

該公式=(該轉投資之稅後淨利+其他權益項目轉入未分配盈餘(同上述第二點))XCFC持有該轉投資比率-CFC帳上產生之相關所得稅影響數。

其中

- 轉投資稅後淨利及其他權益項目轉入未分配盈餘–>看轉投資報表可知。

- CFC持有轉投資比率–>採加權平均比率,針對年度中持股有變動之情形適用。

- CFC帳上產生之相關所得稅影響數–>指因為認列投資損益所增加之所得稅費用/利益。舉個簡單例子,假設CFC所在地稅率5%,因認列轉投資100萬收益,就會產生5萬的所得稅費用,則該所得稅費用在計算時得扣除。(實際上CFC多數位於免稅天堂,因此不會有所得稅影響)

收到轉投資盈餘分配

原始法條在第6條第1項第3款,其內容為”(該轉投資事業決議盈餘分配數-在其所在地國家已繳納之股利或盈餘所得稅)X分配日CFC持有該轉投資事業股份或資本之比率”

這項公式相對簡單易懂,不過有幾個適用細節需留意

- 決議盈餘分配數如何計算

- 分配金額–>以轉投資股東同意或股東會決議之金額。並非實際分配數。

- 認列時點–>以實際分配日所屬年度

- 舉個例子,若CFC甲公司持有轉投資A公司100%,A公司113年股東會決議分配100萬,並於114年實際分配60萬。則甲公司在申報收到盈餘分配時,申報金額為100萬,申報年度是在114年。

- 決議盈餘分配數之例外適用

- 在本次修正辦法中,針對轉投資若於113年3月31日前決議分配”111年度(含)以前年度盈餘”,可免計入本公式之決議盈餘分配數。主要是讓轉投資可以先過去累積獲利之資金移轉回CFC而不用視同分配。(但未來CFC分配盈餘回股東時,還是要課稅,所以只是延後繳交稅負時間)

- 若要適用此例外,有一點需特別留意,就是要在3/31前不只是股東會決議,還要將盈餘分配之金額匯回CFC才算數。(認列時點以分配日所屬年度)

- 舉個例子,CFC乙公司持有轉投資B公司100%,B公司在113年3月30日決議分配111年以前之盈餘100萬。

- 若B公司在3/31前匯回乙公司,則相關金額可適用例外條款。

- 若B公司在3/31後才匯回乙公司,相關金額依照匯回日所屬年度,仍須計入決議盈餘分配數。

- 已繳納股利或盈餘所得稅之例外

- 若轉投資位於大陸地區,當地所繳交之股利或盈餘所得稅,是不得在本公式減除的。

- 在大陸地區繳納稅款,將在CFC股東計算營所稅或綜所稅時,才能進行扣抵之計算。相關法條規範在第9條第3項。

認列轉投資之已實現投資損失(減資彌補虧損)

原始法條同樣在第6條第1項第3款,其內容為”該轉投資事業投資損失已實現數X實現日CFC持有該轉投資事業股份或資本之比率”

這條公式重點在於何謂”轉投資事業投資損失已實現數”? 簡單說明如下

- 轉投資事業投資損失–>指轉投資事業所投資之公司,出現投資損失,導致轉投資事業需認列相關損失之情形。

- 已實現數–>指所投資之公司,出現減資彌補虧損,造成資本額折減之狀況。(只針對減資情形,若是用資本公積或其他項目彌補虧損,資本額並未折減,則不屬於此狀況)

- 舉個例子,CFC乙公司持有轉投資B公司,B公司帳上投資了C公司,當C公司因為虧損,進行減資彌補虧損時,B公司就會認列已實現投資損失。

處分轉投資股權之損益

原始法條在第6條第1項第4款,文字包括”〔受控外國企業於處分日認列直接持有非低稅負區採權益法認列轉投資事業之帳面價值(包含採權益法認列之投資損益)-受控外國企業原始取得該轉投資事業之成本〕+〔受控外國企業之低稅負區轉投資事業於處分日認列其直接持有非低稅負區採權益法認列轉投資事業之帳面價值(包含採權益法認列之投資損益)-該低稅負區轉投資事業原始取得非低稅負區轉投資事業之成本〕×處分日受控外國企業持有該低稅負區轉投資事業股份或資本額之比率-相關所得稅費用+相關所得稅利益。”

OK 內容很長又看不懂,不過進行拆解後其實不難,上述公式可以分為3大塊

- CFC處分持有非低稅負採權益法轉投資股權

- 處分損益=依處分日轉投資帳面價值-原始取得成本。

- 原始取得成本=依照112年1月1日開帳數金額為主。

- CFC持有下層CFC,該下層CFC處分持有非低稅負採權益法轉投資股權(多層架構)

- 這是針對有多層CFC架構下,處分最底層之非低稅負採權益法轉投資股權時,如何認列其處分損益

- 簡單來說就是依照各層CFC持股比例,由下往上認回來其處分損益

- 舉個例子,CFC乙公司持有CFC丙公司60%股權,丙公司處分其轉投資D公司股權,並產生100萬之處分損益。則乙公司需依照持股比例認列60萬的處分損益。

- CFC因處分轉投資股權在帳上產生之所得稅影響數

- 同先前內容所述,CFC因認列該處分損益,在帳上所產生所得稅影響數,若是費用需扣除,若是利益則加回。

FVPL評價未實現損益變動數之認列

這部分主要是針對CFC用來做海外理財用途時,帳上通常持有許多股票、基金、債券等金融工具,關於金融工具市價變動產生的未實現損益,在計算CFC當年度盈餘時如何認列的方式說明,也是本次修正辦法中重要新增內容。

原始法條在第6條第1項第1款及第7條。由於內容較多,就不完整列出,僅就重點說明如下:

- 何謂FVPL?–>金融工具在會計準則上,可區分為三種,分別是

- FVPL(透過損益按公允價值衡量)–>相關市價變動列入當期損益

- FVOCI(透過其他綜合損益按公允價值衡量)–>相關市價變動列入其他綜合損益

- AC(按攤銷後以成本衡量)–>基本上以成本認列,不會有市價變動

- 何謂評價未實現損益?

- 是指在未出售之情況下,在評價期間的市價變動。最簡單講,你持有某張股票成本10元,年底漲到30元,尚未賣出,則該股票的未實現損益就是20元。

- 如何認列?–>兩種方法擇一

- 在辦法中,針對FVPL未實現損益變動數,有兩種認列方式,公司可擇一使用,但一旦選定就不能變更

- 1. 當期認列未實現損益變動數

- 2. 當期不認列,待出售時一次認列

- 這樣的規定,主要是針對部分金融工具若存在市價容易有劇烈波動之特性時,讓公司可以不需要因每期認列造成損益大幅度變化之情形,故給予出售時認列之方式讓公司適用。

- 在辦法中,針對FVPL未實現損益變動數,有兩種認列方式,公司可擇一使用,但一旦選定就不能變更

- 衍生議題–>FVOCI的認列

- FVOCI的市價變動,是歸屬在其他綜合損益。因此是跟CFC當年度盈餘計算相關喔! 只不過是認列在上述第1項(其他權益項目轉入未分配盈餘)

- 但是只有在出售時相關變動影響數才需認列,若是評價所產生的未實現損益是不會有影響的!

結尾

以上內容,針對CFC當年度盈餘之計算公式,進行逐步拆解,希望相關內容能讓各位讀者輕鬆掌握如何計算之技巧!