今年(2024年)5月起,針對持有境外公司之法人股東,依照CFC制度相關規定,若符合CFC申報要件,就必須申報營利事業所得稅。由於是首次申報,企業對於相關申報流程勢必仍在摸索。本文透過彙總法人CFC辦法、審查要點,以及財政部公布的申報書表樣張等相關內容,整理出申報流程的六大步驟,協助持有境外公司之法人股東,在5月申報前能對申報流程有所了解。

- 流程一、判斷持有境外公司是否為CFC?

- 境外公司註冊地在低稅負區

- 股東對境外公司具控制力

- 流程二、判斷持有CFC是否需要申報?

- 境外公司在註冊地有實質營運活動

- 個別/全部CFC合計當年度盈餘<新台幣700萬

- 流程三、計算CFC當年度盈餘

- 流程四、計算應申報認列CFC投資損益之所得額

- 流程五、相關申報文件

- 營利事業所得稅申報書之應填寫表格

- 申報營所稅時應檢附文件

- 流程六、其他應備文件(供國稅局發文查閱)

- 特別留意、申報CFC之相關罰則規定

- 結尾

法人若持有CFC,依照CFC辦法規定,在符合一定條件下,CFC帳上當年度未分配盈餘應視同分配,故法人股東持有CFC時,將其CFC當年度未分配盈餘,按其持股比例計算損益,並納入營利事業所得以課徵營所稅。

此外,由於本年度為首次申報,故財政部針對營利事業申報持有CFC資料,也新增了相關申報書表,營利事業須依其實際狀況進行填寫,以作為必要申報文件。

因此,在確認CFC→計算CFC→申報CFC之不同階段中,基本上可區分為六大步驟,說明如下:

流程一、判斷持有境外公司是否為CFC?

首先,持有境外公司並非一定等於適用CFC。所謂CFC,是指境外公司同時符合兩大要件,分別是1)所在地國家位於低稅負區,以及2)股東對境外公司具有控制力。換句話說,若股東所持有境外公司有以下情況之一,就不適用CFC制度。

- 境外公司位於”非低稅負區”

- 股東並未對該公司具有控制力(小股東)

我們進一步來說明上述兩項要件

境外公司註冊地在低稅負區

這個條件非常直覺。基本上你的公司如果不是設在低稅負國家,後面的條件也都不用管了,直接與CFC申報無關!

很多境外公司設立的地區多數都在低稅負國,像是開曼群島、英屬維京群島,或是賽席爾等等。本來就是因為位於零稅率國而架構。但所謂低稅負國家,其實涵蓋範圍不只這樣。我列出幾個重點國家,尤其香港、馬來西亞、新加坡或澳門等,也都歸屬在低稅負國領域。是比較需要留意的。

| 符合低稅負國條件 | 常見國家 |

|---|---|

| 稅率<14% | 開曼群島、百慕達群島、英屬維京群島、巴哈馬、賽普勒斯、澳門 |

| 境外所得不課稅,或實質匯出時才課稅 | 香港、新加坡、馬來西亞、貝里斯、薩爾瓦多、喬治亞、賽席爾、聖文森 |

| 有特定稅制或稅率者 | 國稅局個案認定 |

當然,完整名單還是依照財政部公布為準,而且會不定期更新喔。各位在檢視境外公司是否落在低稅負國時,須留意以最新公布版本(財政部連結)為主。

股東對境外公司具控制力

這個要件是指,若你持有境外公司的股權,但是跟你的關係人或關係企業合計不超過50%,或者是對該公司沒有重大影響力(如對人事、財務或經營有主導權),就算設立在低稅負國,也不會構成是CFC喔!

簡單來說,財政部在推行CFC的原因,是為了防止境外公司不分配盈餘而來。那誰能決定境外公司要不要分配盈餘,當然就針對有控制力的股東了! 若你只是小股東,沒辦法決定境外公司分不分錢,自然也就不在財政部的射程範圍中啦!

CFC對於控制力的定義,除了將股東區分為營利事業或個人,也涵蓋了關係人及關係企業的定義,若是看法條,一時間很難掌握全部要件,因此我從境外公司股東的角度出發,針對較常見的股東及符合關係人/關係企業之持股態樣,以及如何計算持股,彙總以下簡易表格方便各位進行判斷:

| 持股方式 | 持股計算 |

|---|---|

| 法人股東持有境外公司的股份 | 全部計入 |

| 法人股東透過信託持有境外公司股份,在該信託之受託人及受益人,所持有境外公司股份 | 全部計入 |

| 法人股東之董監事、總經理,所持有境外公司股份 | 全部計入 |

| 法人股東之董監事,其配偶及二親等擔任高階職位之公司,所持有境外公司股份 | 全部計入 |

| 法人股東之母公司,所持有境外公司股份 | 全部計入 |

| 法人股東及關係人合計持股低於50%之公司,所持有境外公司股份 | 按持股比例計算 |

流程二、判斷持有CFC是否需要申報?

經過流程一之判斷,若符合CFC條件之境外公司,接下來就是進一步判斷是否有必要申報之狀況。在CFC辦法中,針對部分條件之CFC,只要符合下列兩項條件之,即可豁免申報。(即法人股東可選擇申報或不申報)

- 境外公司在註冊地有實質營運活動

- 持有個別/全部CFC合計當年度盈餘<新台幣700萬

第1點是針對境外公司若是具有實質營運活動,且主要收益來自於銷售行為時,可豁免申報CFC;而第2點則是所謂【微量獲利門檻】,即針對獲利較低之CFC,提供免申報之選擇,降低納稅義務人及國稅局雙方之處理成本。

針對上述這兩點,進一步說明如下:

境外公司在註冊地有實質營運活動

實質營運活動,直觀理解就是在當地真的有在營運,因此營運所需的辦公場所、費用支出、人員聘任,以及營運產出的銷貨收入及所得等,就是判斷營運的依據。因此,在CFC制度下,所謂具有實質營運活動之定義,需同時符合以下2點:

- 在設立登記地有固定營業場所,並僱用員工於當地實際經營業務。若在當地僅設立郵遞信箱,或是由秘書公司代為執行申報業務等,就不符合此項條件→公司真的在運作!

- 當年度投資收益、股利收入、利息收入、權利金、租賃收入、出售資產增益(以上稱為消極性所得)占營業收入淨額及非營業收入總額合計數比率小於 10%→公司不是靠被動收入!

因此,若境外公司有實質營運活動,即便符合CFC要件,亦可豁免申報。

個別/全部CFC合計當年度盈餘<新台幣700萬

另1項CFC豁免申報條件,是針對CFC當年度盈餘若未達一定門檻者,可無須申報。

在適用此項豁免條件時,必須同時考量個體CFC當年度盈餘,以及同一股東所持有全部CFC合計當年度盈餘,才能進行判斷,舉例來說:

- 案例一、A先生持有兩家境外公司(公司甲及公司乙),這兩家公司都符合CFC要件。其中2023年度公司甲盈餘800萬、公司乙虧損200萬。則A先生2024年需要申報哪幾家CFC呢?

- 個別CFC當年度盈餘≧700萬: 公司甲。

- 全部CFC當年度盈餘≧700萬: 公司甲+公司乙未符合。

- 故A先生2024年應申報甲公司為CFC公司。

- 案例二、B先生持有三家境外公司(公司丙、丁、戊),這三家公司也都符合CFC要件。2023年度三家公司當年度盈餘分別為獲利600萬、獲利300萬及虧損100萬。則B先生2024年需要申報哪幾家CFC呢?

- 個別CFC當年度盈餘≧700萬: 無公司符合。

- 全部CFC當年度盈餘≧700萬: 公司丙、丁、戊合計800萬,達到門檻。

- 故B先生2024年應申報丙、丁及戊公司為CFC公司。

至於CFC當年度盈餘如何計算,可參考流程三之相關說明。

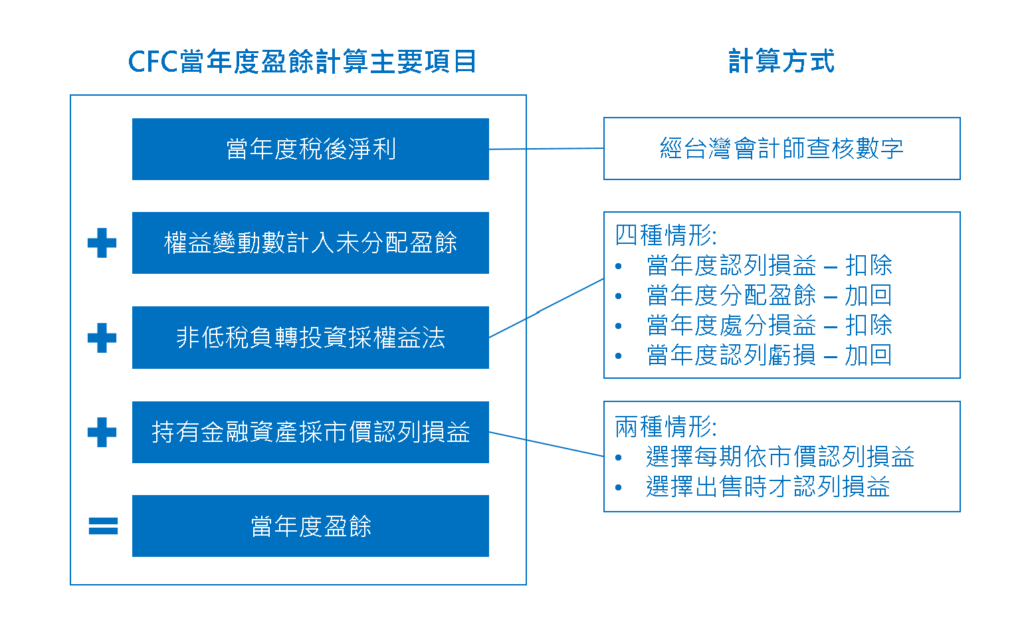

流程三、計算CFC當年度盈餘

CFC當年度盈餘之計算,主要是從CFC當年度稅後淨利開始,排除到非低稅負區採權益法轉投資之損益影響數所得出,若將計算公式進行拆解,原則上涵蓋以下4大項目,或可參考下方圖示說明。

- 當年度稅後淨利

- 稅後淨利以外納入未分配盈餘之變動項目

- 非低稅負區採權益法轉投資事業之權益變動

- FVPL評價未實現損益變動數之認列

若要瞭解完整計算內容,可參考另篇文章【CFC當年度盈餘如何計算 逐步拆解】,內文將完整描述計算公式。

流程四、計算應申報認列CFC投資損益之所得額

在確認完CFC當年度盈餘後,法人股東計算應申報認列CFC投資損益之所得額,係依照以下公式:

CFC投資損益 = (CFC當年度盈餘 – CFC當地國法令規定提列之法定盈餘公積或限制分配項目 – 以前年度經國稅局核定之各期虧損) X 法人股東直接持有CFC之持股比例

其中特別留意,所謂可扣抵之虧損,是指過往年度有在申報營所稅時,有包含CFC虧損金額,並經國稅局核定後才能計入。因此以今年(2024年)是第一年申報,自然沒有任何經核定可扣抵之虧損金額。2023年以前CFC帳上縱有累計虧損,也是無法抵減2023年以後之利得的。

流程五、相關申報文件

法人股東經由上述流程,確定應申報CFC所得後,應將相關金額合併計入自身營利事業所得,並於每年5月申報營利事業所得稅。

申報的文件,分為兩部分

- 營利事業所得稅申報書上,應填寫之相關表格

- 申報營所稅時,應一併檢附之文件

營利事業所得稅申報書之應填寫表格

依據財政部網頁(相關連結),在申報CFC時,應填寫相關書表樣張,主要包括

- 第01頁- 新增137依所得稅法第43條之3規定計算之投資收益(請填第B7頁明細表)

- 第08頁- 新增表四之受控外國企業之檢核

- 第B2頁- 關係人基本資料及結構圖中,新增是否有認列CFC投資損益及填寫認列金額

- 第B3頁- 關係人明細表中,新增關係人若持有CFC,相關持股比例及是否符合CFC條件

- 第B7頁- 新增CFC所得明細表(最重要),包含CFC基本資料、CFC當年度盈餘、CFC股東本期課稅所得計算

- 第B7-1頁 – 新增法人持有CFC認列投資損益及可扣抵稅額明細表

申報營所稅時應檢附文件

除了填寫上述書表樣張外,財政部也要求法人股東在申報CFC時,應一併提示相關應檢附之文件供國稅局查核,包括:

- 營利事業及其關係人之結構圖、年度決算日持有股份或資本額及持有比率。

- CFC 財務報表,並經其所在國家或地區或中華民國合格會計師查核簽證。

- CFC 前 10 年虧損扣除表。

- 認列 CFC 投資收益表。

- 適用國外稅額扣抵規定者,所得來源地稅務機關發給之納稅憑證。但所得來自大陸地區者,需取得公證。

- CFC 之轉投資事業股東同意書或股東會議事錄。

- CFC 之轉投資事業減資彌補虧損、合併、破產或清算之當地核發證明文件。但相關文件來自大陸地區者,需取得公證。

流程六、其他應備文件(供國稅局發文查閱)

依照上述流程完成CFC相關申報作業後,後續國稅局仍可去函要求企業提示額外之資料,且企業不得拒絕,否則會有罰則。額外資料包括

- 營利事業及其關係人持股變動明細。

- 非低稅負國家或地區轉投資事業財務報表。

因此,公司在準備CFC申報資料時,最好連同上述流程五及六之相關文件一次備齊,避免無法提供導致潛在處罰風險。

特別留意、申報CFC之相關罰則規定

最後,有關於申報CFC之相關罰則規定,這邊也一併列示供讀者參考。

- 營利事業拒不依規定提示相關文據供查核之罰則?

- 依稅捐稽徵法第 46 條規定,拒絕稅捐稽徵機關或財政部賦稅署指定之調查人員調查,或拒不提示有關課稅資料、文件者,處 3 千元以上 3 萬元以下罰鍰。

- 營利事業漏未申報 CFC 投資收益之罰則?

- 營利事業漏未申報 CFC 之投資收益,應依所得稅法第 110 條第 1 項至第 3 項規定,處應納稅額兩倍或三倍以下之處罰。

結尾

以上針對申報CFC所整理之相關流程,希望能各位持有境外公司之法人股東,在5月申報前能對申報流程有所了解。