台灣人在大陸工作,相關所得是否需要回台申報? 申報方式為何? 須注意哪些要點避免受罰? 本文將申報大陸所得的6大注意事項一次說明,讓你快速掌握申報重點!

今天來解讀以下這篇2024.1.12經濟日報的新聞,是針對台灣人申報大陸來源所得時,常見的幾種錯誤。

前言: 台灣人在大陸工作或在港澳工作,申報所得大不同

本篇新聞主要是針對台灣人在大陸工作所獲得之所得,依照兩岸人民關係條例,是視同台灣來源所得(所謂兩岸一家親,你在大陸收入也算是台灣的一部分,所以在台灣也要報稅!)。但是另一方面,若你在香港或澳門有所得,雖然港澳都屬於中國的一部分,但港澳來源所得,反而是屬於海外所得,不僅可適用670萬免稅額(113年起調高至740萬),同時課稅稅率也是20%。

| 所得來源 | 大陸地區 | 港澳地區 |

|---|---|---|

| 所得類型 | 台灣所得 | 海外所得 |

| 所得稅申報類型 | 綜合所得稅 | 最低稅負制 |

| 所得稅率 | 5%-40%累進稅率 | 20%單一稅率 |

| 免稅額 | 依申報戶條件 | 670萬(113年起調增至740萬) |

申報大陸所得 需要留意的6件事情

這篇新聞中有提到3個重點,我另外補充3個,讓讀者能了解更多申報大陸所得所必須留意的地方。

大陸所得併同台灣所得,課徵綜合所得稅

如同前面所述,最重要的就是大陸所得視同台灣所得,所以要併入綜合所得稅計算,而非海外所得。

因此,你在大陸賺的錢,按照台灣稅法,是要在台灣報所得稅的! 這一點我想很多在大陸工作者都很困擾,尤其大陸稅負也不低,最高到45%,而且還有五險一金等費用,你在大陸辛苦賺的錢已經被扣了一堆稅了,回台灣還要報稅!? 稅負也太沉重了吧!

當然,在現實層面上,你在大陸賺的錢,台灣政府其實是無從得知的,主要是雙方並沒有金融資訊交換(CRS)或租稅協定等規定,兩邊的資訊無法互相流通,所以你若是在大陸賺的錢不匯回台灣,不存在金流的前提下,國稅局基本上很難查到。

那你是否就想說,我大可以不申報阿! 確實是沒錯,但是有一個關鍵問題,就是你在大陸的錢有要匯回來台灣嗎?

若是要,最好有申報的準備,因為只要錢一進台灣,國稅局就能抓著你問你這些錢怎麼來的? 過去有無申報所得? 若沒有就是補申報跟補稅!

補申報年度至少5年,長則7年

若過往並未申報或漏申報大陸所得,是否可以補申報呢? 國稅局若要查稅,最長可以追到幾年前的所得呢? 依據稅捐稽徵法第21條,國稅局有權追稅的期間如下

- 依法應由納稅義務人申報繳納之稅捐,已在規定期間內申報,且無故意以詐欺或其他不正當方法逃漏稅捐者,其核課期間為五年。

- 未於規定期間內申報,或故意以詐欺或其他不正當方法逃漏稅捐者,其核課期間為七年。

所以國稅局要查你,至少能查到你5年前的稅,若是發現你有刻意隱藏不申報,還可以延長到7年。因此若是在大陸有賺錢,未來想回台灣的話,建議還是要盡早評估是否進行申報動作。

自動補申報僅需補繳利息 被查到未申報則須另加滯納金及罰鍰

若過往的大陸所得有匯回台灣必要,建議主動向國稅局提出補申報之動作,按稅捐稽徵法第48-1條,可免除所有處罰,只要補繳應納稅額加計利息即可。相對的若是未申報,而被檢舉或是國稅局主動調查查出相關事實,則不僅要繳納稅款外,還會面臨罰鍰及滯納金之情形!

| 納稅義務人主動補申報 | 經檢舉或國稅局主動查出 | |

| 應納稅額 | V | V |

| 利息(稅捐稽徵法第48-1條,按郵局1年定存利率) | V | V |

| 罰鍰(所得稅法110條) | X | 最高到補繳稅額之3倍金額 |

| 滯納金(稅捐稽徵法第20條) | X | 每逾3日加徵1%,最高加徵10% |

申報大陸所得時 當地繳納稅款可扣抵台灣綜所稅 但有扣抵上限

台灣稅法對於大陸所得視同台灣所得,要併入綜所稅課稅,相對在大陸所繳納之當地所得稅,也是可以拿回台灣來抵扣的!(這也才公平對吧!)

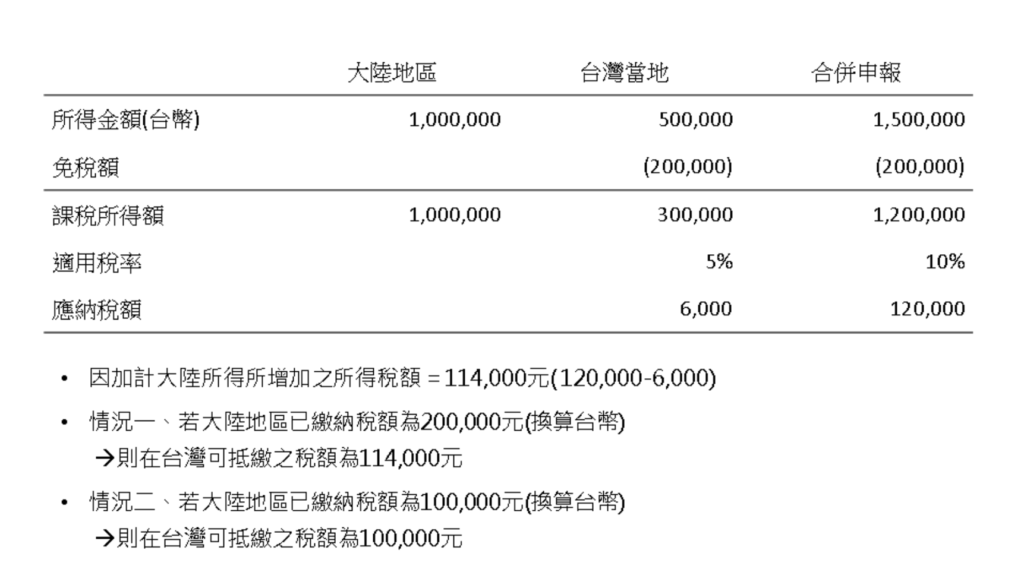

不過,在大陸繳交的所得稅,並非一定可以全數在台灣扣抵! 依照台灣稅法規定,可以扣抵的綜所稅稅額,最高不能超過因加計大陸地區來源所得而增加的應納稅額。

換個簡單的方式說,若你在大陸的實質稅率低於在台灣的稅率,那很高機率有部分在大陸繳納的所得稅,是無法在台灣抵的喔!

關於實際如何計算,我用下面的簡單案例供大家參考。

申報大陸所得文件 記得要經大陸公證處+台灣海基會雙邊公證才有效

若要申報大陸所得,記住兩個文件是必備的!

- 大陸收入證明

- 大陸完稅證明

這兩項文件,主要是佐證你在大陸的收入金額,以及已繳納之稅款。收入證明可請你任職的公司出具,完稅證明則要跟大陸當地稅局取得。

取得兩個文件後,一定要先經過大陸公證處公證,再送回台灣海基會驗證後,台灣國稅局才會認同其文件之效力!

關於大陸文件如何申請公證,可參考海基會網站資訊。

講在這邊常會被詢問到,大陸公司只有出具我的薪資所得證明,那我在當地如果有其他收入(如利息等)要怎麼申報呢? 這個還是回到前面所提到的,台灣國稅局並沒辦法驗證你在大陸有那些所得,只能依賴經雙方公證的收入證明佐證,因此若你要申報非薪資的其他收入,那就得提示相關的文件證明喔~

大陸所得換算成台幣 要依照國稅局公布的折算率計算

最後一點,大陸所得再併入台灣所得合併申報時,所採用的折算率(匯率)要以國稅局公布的為主。國稅局每年都會公布適用之折算率,因此切記不要自行拿一個匯率轉換成台幣就申報出去,匯率的不同對稅負計算及應繳納的稅額會有影響,一旦不小心少繳稅,而造成後續的補稅及罰鍰情形,真的會得不償失喔!

國稅局每年公布折算率的期間大約在4月中旬,可透過財政部新聞稿查到。2022年適用之折算率可參考連結網頁。

結尾

以上是申報大陸所得,常見的6大應注意事項。希望對於在大陸辛苦賺錢的各位讀者有所幫助,避免有漏報所得造成的補稅風險喔!